Negli ultimi anni, sempre più spesso, viene trattato il tema “Oro”. Non a caso si tratta del metallo più prezioso che nel corso del tempo ha sempre incrementato il suo valore, non conoscendo crisi. L’investimento in oro è sempre stato considerato tra i più redditizi. L’economia di questo periodo gira intorno ad esso e molto dipende dalla sua quotazione in borsa. Purtroppo gli sfavorevoli eventi economici degli ultimi anni hanno portato le persone a valutare la possibilità di vendere i propri monili in oro presso i compro oro e banco metalli per realizzare la liquidità di cui necessitano per affrontare gli impegni finanziari quotidiani.

Negli ultimi anni, sempre più spesso, viene trattato il tema “Oro”. Non a caso si tratta del metallo più prezioso che nel corso del tempo ha sempre incrementato il suo valore, non conoscendo crisi. L’investimento in oro è sempre stato considerato tra i più redditizi. L’economia di questo periodo gira intorno ad esso e molto dipende dalla sua quotazione in borsa. Purtroppo gli sfavorevoli eventi economici degli ultimi anni hanno portato le persone a valutare la possibilità di vendere i propri monili in oro presso i compro oro e banco metalli per realizzare la liquidità di cui necessitano per affrontare gli impegni finanziari quotidiani.

Questo, però, non è l’unico motivo di voler utilizzare in modo alternativo, bracciali, collane, monete e quant’altro si possiede in casa con una discreta percentuale in oro. Le mode cambiano di continuo. Gioielli che fino a qualche tempo fa era un piacere indossare, oggi sembrano scaduti e fuori moda. Il design del gioiello è diventato semplice e lineare. Qui entra in gioco il processo della coppellazione. Molti non sanno di cosa si tratta, ma saranno sicuramente interessati al fine di rendere utile l’oro posseduto. Non si tratta, infatti, di volersi disfare di regali e oggetti preziosi, ma di tenerli in forma di lingotti da investimento. In questo modo si riesce a conservare un capitale rivalutabile nel tempo e considerato un investimento sicuro.

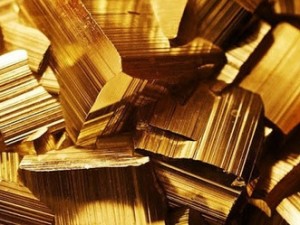

Andando per ordine, è bene chiarire di cosa si parla quando si dice coppellazione. Questo è un processo di fusione attraverso il quale l’oggetto prezioso si porta a fusione con la possibilità di separare oro e argento. Qualcuno si chiederà come si fa a separare i due metalli. La risposta sta nel fatto che entrambi hanno la caratteristica di fondersi e separarsi ritornando allo stato puro. Al contrario, di quanto avviene con il resto dei metalli, quali rame, piombo, alluminio e altri non nobili. Questi ultimi, infatti, per effetto del calore si trasformano in scorie o in altre leghe. Il lingotto da investimento prenderà forma man mano che il metallo prezioso cola in uno stampo al piombo. Come si può ben capire, questo processo permetterà di conservare il nostro oro a lungo termine in altra forma.

Ovviamente, per questa operazione bisogna rivolgersi a personale specializzato in questo settore. Un primo passaggio è il saggio alla tocca ovvero la determinazione del titolo. L’operazione consiste nello strofinare l’oro su una pietra facendolo reagire con una soluzione chimica. La liquidazione in contanti avviene in funzione del prezzo giornaliero del metallo prezioso. La borsa di Londra dal 1919 pubblica il prezzo dell’oro due volte al giorno: alle 10,00 e alle 15,00. Questa è la prima opzione. La seconda opzione riguarda chi non vuole disfarsi dell’oro ma vuole conservarlo per il futuro. Il banco metalli, invece, si occupa della fusione dell’oro e della sua trasformazione in lingotti da investimento. La differenza, quindi, è sostanziale. La raccomandazione in questi casi è di assicurarsi di rivolgersi a professionisti autorizzati.

Intanto bisogna assicurarsi che il banco metalli, il compro oro e altri esercizi che offrono servizi compro oro per commercianti siano autorizzati e abbiano tutte le licenze necessarie per il trattamento dei metalli preziosi. Obbligatoria è l’iscrizione alla Banca d’Italia. La banca centrale dovrà rilasciare l’apposita autorizzazione senza la quale non si può operare nel campo dell’oro. Vista le difficoltà economiche degli ultimi anni non è raro che più persone, anche inesperte, si avventurino in queste attività viste da molti come tra le più redditizie.

I lingotti da investimento, quindi, sono la scelta più azzeccata per chi voglia conservare il proprio oro nel tempo. Ricordiamo che il prezzo del metallo prezioso è sempre salito nel corso del tempo. Nonostante abbia oscillato in funzione di eventi bellici, politici ed economici non è mai sceso oltre un certo prezzo. Un ultima osservazione va fatta. L’oro non va ricercato solo nei monili. Quantità di metallo prezioso sono contenuti anche in protesi dentarie, circuiti elettrici e dispositivi elettronici. Essendo anche un buon conduttore, spesso lo si ritrova in cellulari vecchi, computer e dispositivi elettronici in cui non avremmo mai pensato di trovarne.